Ultimi articoli

Argomenti

["Decidere sui mercati","Consigli per la lettura","News: riflessioni","Un po' di statistica","Strumenti finanziari","Mercati e portafogli","Psicologia e finanza"]

«Proprio come l’uomo primitivo che un giorno si grattò il naso, vide piovere, e sviluppò un modo elaborato di grattarsi il naso per ottenere la pioggia che desiderava, noi oggi colleghiamo la prosperità economica a qualche riduzione dei tassi d’interesse da parte della Federal Reserve, o il successo di una società alla nomina di un nuovo presidente.»

N.N. Taleb

I TEMI PRINCIPALI

Fed e governance: il nodo indipendenza alla prova del realismo politico

La Fed ha lasciato invariati i tassi, ma il dibattito si è spostato dal “quanto taglierà” al “come decide”. Le dimissioni della governatrice Kugler e la scelta di Stephen Miran per il Board sono lette come tentativo di incidere sulla governance, allineandola agli obiettivi dell’amministrazione. Miran, oggi al Council of Economic Advisers, ha sostenuto riforme che portino ad un maggior controllo politico e mandati più brevi, oltre a una strategia per riequilibrare un dollaro ritenuto sopravvalutato anche tramite strumenti tariffari e valutari. Qui il punto è delicato: una “perdita di credibilità controllata” della banca centrale potrebbe indebolire il dollaro e favorire una forma di repressione finanziaria, ma al prezzo di rischi reputazionali non banali. Come spesso accade, gli effetti dipenderanno più dall’esecuzione che dall’idea in sé.

Oro e catene del valore: quando una tariffa congela la logistica

Il sospetto (poi parzialmente chiarito) che l’oro raffinato in Svizzera potesse rientrare nelle nuove misure tariffarie al 39% ha interrotto spedizioni fisiche e innescato uno squeeze sui future del Comex, con uno spread rispetto a Londra arrivato vicino a 120 dollari. Il successivo chiarimento — con la prospettiva di un’esenzione dell’oro fisico — ha ridotto la tensione. Qui la lezione è operativa: nelle filiere di commodities “finanziarizzate”, piccoli attriti doganali possono amplificarsi in movimenti di prezzo molto visibili. Non è necessariamente un segnale strutturale sull’oro, ma ricorda quanto fragili siano i ponti tra mercato fisico e derivati quando cambia il regime regolatorio.

Politica industriale “made in USA”: il segnale Apple

Apple ha annunciato ulteriori investimenti domestici per 100 miliardi di dollari, portando a 600 miliardi il totale su quattro anni. La lettura più lineare è che si tratti di una “polizza” contro dazi elevati su semiconduttori e high-tech: più produci in casa, più speri in esenzioni. Ma potrebbe esserci anche un effetto-ecosistema: riallocazioni di capitale e supply chain a monte che, nel tempo, ridisegnano cluster produttivi e vantaggi competitivi. È un bene? Dipende: proteggere margini e accesso al mercato è razionale, ma il rischio è generare nuove dipendenze da regole politiche mutevoli. Qui più che “tifare”, conviene tenere aperte alternative.

Diplomazia d’urgenza: l’ipotesi di incontro Trump–Putin

L’annuncio di un incontro tra il presidente USA e Putin il 15 agosto in Alaska, con al centro una bozza di piano di pace sull’Ucraina, riporta l’Europa in posizione laterale. L’ipotesi di “scambio territoriale” (Crimea e intero Donbas alla Russia, in cambio della restituzione di parti di Zaporizhzhia e Kherson) incontra il no di Kiev e apre interrogativi di legittimità. Il formato resta incerto: vero negoziato o prova di forza comunicativa? Qualunque esito, anche solo parziale, può modificare il premio per il rischio percepito sugli asset europei.

MERCATI

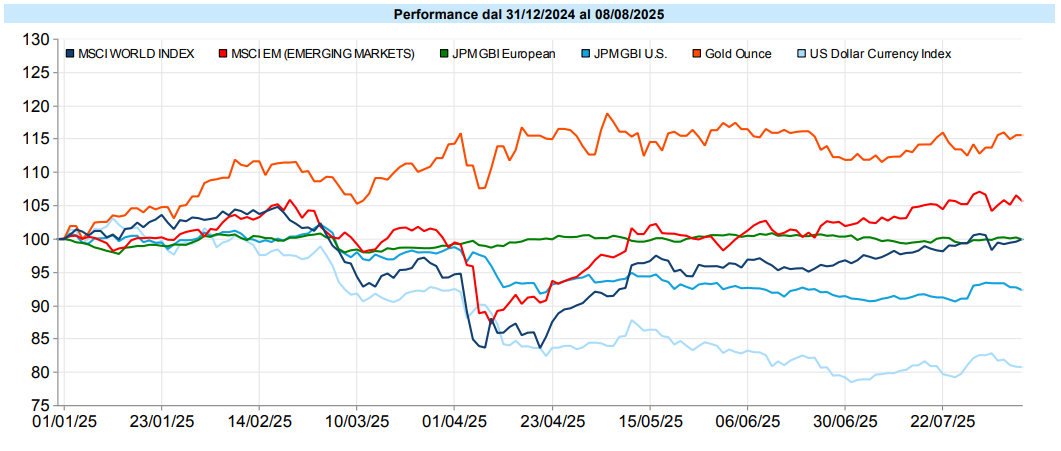

Mercati azionari

MSCI World: +2,1% (settimana), +11,8% (anno)

S&P 500: +1,7% (settimana), +8,6% (anno)

Nasdaq 100: +3,0% (settimana), +11,8% (anno)

Eurostoxx 50: +3,4% (settimana), +11,8% (anno)

FTSE Mib: 4,2% (settimana), +25,7% (anno)

Nikkei: +2,5% (settimana), +5,9% (anno)

MSCI Emerging: +1,3% (settimana), +17,7% (anno)

Dopo la correzione dello scorso venerdì, ricondotta ad una FED meno accomodante del previsto e a dati sull’occupazione rivisti al ribasso, i mercati hanno subito rimbalzato mettendo a segno una settimana positiva e riportandosi in prossimità dei massimi. Al momento ogni debolezza viene comprata, probabilmente perché pare che gli istituzionali siano ancora un po’ sottoesposti sull’azionario. Per ora il temuto mese di agosto non sta portando dinamiche diverse da quelle viste da metà aprile in avanti.

Anche il VIX è rientrato velocemente, perdendo 5,25 punti e chiudendo a 15,15 punti.

Mercati obbligazionari

Rendimento Treasury 10Y: 4,25% (+0,03% settimanale)

Rendimento Bund 10Y: 2,64% (-0,04% settimanale)

Rendimento BTP 10Y: 3,46% (-0,05% settimanale)

Spread BTP-Bund: 0,80% (-0,03% settimanale)

L’obbligazionario USA, dopo la decisa spinta della scorsa settimana, ritraccia lievemente. Gli occhi sono anche puntati sul futuro della FED, sia in termini di possibili evoluzioni istituzionali sia sulle possibili decisioni future della stessa. L’europeo rimane invece ancora nel trading range che lo sta contenendo ormai da aprile, con oscillazioni che vanno via via restringendosi.

Materie prime e valute

Petrolio WTI: 64,9 dollari, -3,6% (settimana), -10,4% (anno)

Oro: 3.397 dollari, +1,0% (settimana), +29,5% (anno)

EUR/USD: 1,17, +0,9% (settimana), +12,7% (anno)

Dell’oro si è detto sopra relativamente alle motivazioni del bruschi movimenti in settimana che, comunque, hanno portato ad una chiusura positiva. Il petrolio è in altalena, con movimenti ampi in una direzione o nell’altra. I Paesi Opec+ confermano aumenti di volumi di estrazione ed il petrolio ritraccia bruscamente. Anche dollaro torna a calare, dopo il tentativo di ripresa della scorsa settimana. Anche qui la volatilità è mediamente alta. Sappiamo che è al centro della politica economica dell’amministrazione Trump.

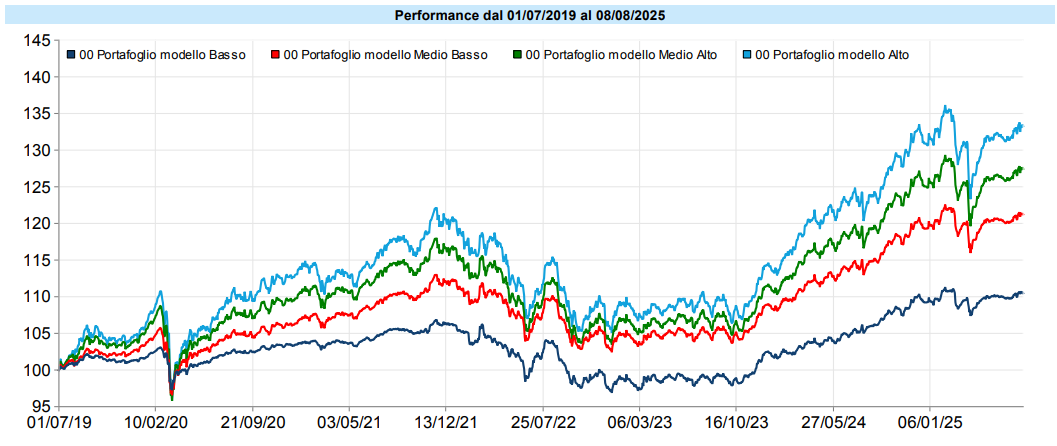

PORTAFOGLI MODELLO

Qui di seguito l’andamento dall’inizio del servizio (1 luglio 2019) dei portafogli modello al lordo dei costi di transazione (variabili in base all’intermediario utilizzato e generalmente compresi tra 2,5 e 20 euro per ciascuna operazione), di quelli sostenuti per la consulenza e degli eventuali impatti della fiscalità ed al netto, invece, dei costi dei singoli strumenti utilizzati. I dati si riferiscono al passato ed i risultati passati non costituiscono un indicatore affidabile dei risultati futuri. I portafogli modello costituiscono la base utilizzata nell’attività di consulenza in materia di investimenti. I singoli portafogli dei clienti possono differire dai modelli anche in modo significativo in ragione di diverse cause, valutate per ciascun cliente nell’attività di consulenza, quali contingenze fiscali, pianificazione, gestione del rischio di ingresso o in logica life cycle. All’interno del portafoglio complessivo del cliente possono anche essere presenti più portafogli in considerazione della pianificazione per obiettivi effettuata all’inizio o in corso di consulenza continuativa.

Nuova settimana in utile per i portafogli modello. Dopo aver tentato un break out del range che li aveva limitati per due mesi attorno all’area poco sopra i livelli toccati prima del cosiddetto “liberation day” del 2 aprile — giorno in cui Trump ha annunciato i dazi (poi riformulati, rinviati, sospesi…), ed aver ritestato la stessa area, i portafogli hanno tentato un nuovo allungo, bloccato dalle notizie sui dazi e sul mercato del lavoro. La ripresa dell’azionario ha tuttavia ridato una nuova spinta.

Nulla è cambiato, in realtà, nel quadro generale. Secondo la maggior parte dei metodi di misurazione, i mercati azionari continuano ad essere piuttosto cari, anche se, al momento, non pare confermata l’ipotesi che i mercati si facciano influenzare meno dalle buone notizie e maggiormente da quelle meno buone.

Continuiamo a gestire il rischio con oculatezza, senza sottopesarlo eccessivamente ma mantenendo delle riserve di breve termine utili per approfittare di occasioni che, al momento, si fatica a vedere se non, forse, nella possibilità di accumulare gradualmente qualche asset in dollari, senza aspettarsi di indovinare i minimi del biglietto verde ma con la speranza di rivederlo a livelli più elevati di ora e mediando il prezzo di carico, tenendo conto anche del tasso interessante che ancora offrono i bond USA.

Avvertenze

Ricordo sempre le principali emozioni a cui dobbiamo stare attenti operando sui mercati (so che sarete stanchi di leggerle o che, più probabilmente non le leggerete più ma, in realtà, sono quel tipo di considerazioni a cui bisogna ricorrere ogni tanto, quando ci si domanda cosa si stia facendo… e, quindi, repetita iuvant):

- l’euforia o, meglio, la percezione che i portafogli possano proseguire indefinitamente in un cammino di regolare crescita: la crescita regolare non esiste e, del resto, viviamo tutti nel mondo e non possiamo non essere consapevoli della quantità di incertezza che si respira quotidianamente, in questo periodo storico forse più che in altri;

- il cd. fear of missing out (FOMO), il timore cioè di rimanere fuori dal trend che, invece, offrirà certamente altre occasioni di acquisto con profilo rischio-rendimento più favorevole.

In occasione delle correzioni è anche necessario non lasciarsi prendere dal desiderio di uscire dal mercato o di ridurre significativamente le esposizioni per mettere fieno in cascina. Questo comporta costi fiscali ed enormi difficoltà nell’individuare poi il momento opportuno per rientrare.

Manteniamo sempre il focus determinante sulla pianificazione individuale di ciascuno, che è l’unico aspetto sotto il nostro controllo (oltre naturalmente all’efficienza data dal contenimento dei costi), non essendo i mercati né controllabili né prevedibili, ricordando anche che:

- un investimento nato come a medio-lungo termine con un obiettivo di crescita deve rimanere tale, con la consapevolezza che i risultati hanno bisogno di tempo per maturare e i momenti difficili sono distribuiti anche in modo randomico, potendo capitare all’inizio della propria vita da investitori oppure in una fase più avanzata;

- se l’obiettivo del portafoglio è la crescita nel medio-lungo termine, l’essenziale è l’utilizzo di strumenti efficienti a basso costo con una asset allocation di cui si può sopportare la volatilità;

- obiettivi specifici diversi dalla crescita, come necessità di integrazione di reddito, necessità di un capitale predefinito ad una certa data, protezione dall’inflazione o da agenti esogeni richiedono l’impostazione di strategie specifiche con l’utilizzo di strumenti adatti a tale scopo;

- in fase di accumulo, i momenti “difficili” costituiscono un’opportunità, anche eventualmente per anticipare l’accumulo, intensificandolo per poi alleggerirlo in momenti più favorevoli;

- i momenti favorevoli non ci devono indurre a pensare che non ci saranno più difficoltà: la volatilità, sia delle singole asset class sia dei portafogli va e viene, è piuttosto ciclica anche se non in modo regolare. Occorre mantenere sempre una certa freddezza ed un certo distacco.

Raccomandazioni generali

Le presenti informazioni sono state redatte con la massima perizia possibile in ragione dello stato dell’arte delle conoscenze e delle tecnologie. Il presente documento non è da considerarsi esaustivo ma ha solo scopi informativi. La pubblicazione del presente documento non costituisce attività di sollecitazione del pubblico risparmio. Le informazioni ed ogni altro parere resi nel presente documento sono riferiti alla data di redazione del medesimo e possono essere soggetti a modifiche. Flavio Rinaldi non deve essere ritenuto responsabile per eventuali danni, derivanti anche da imprecisioni e/o errori, che possano derivare all’utente e/o a terzi dall’uso dei dati contenuti nel presente documento. Flavio Rinaldi non assume responsabilità in merito al trattamento fiscale degli strumenti illustrati. I pareri espressi da Flavio Rinaldi prescindono da qualsiasi valutazione del profilo di rischio e/o di adeguatezza e sono da intendersi come “Ricerche in Materia di Investimenti” ai sensi dell’art. 27 del Regolamento congiunto Consob e Banca Italia del 29 ottobre 2007 redatte a titolo esclusivamente informativo e non costituiscono in alcun modo prestazione di un servizio di consulenza in materia di investimenti, il quale richiede obbligatoriamente un’analisi delle esigenze finanziarie e del profilo di rischio specifici del singolo utente/cliente, né costituiscono un servizio di sollecitazione in genere all’investimento in strumenti finanziari. Nel caso in cui l’utente intenda effettuare qualsiasi operazione è opportuno che non basi le sue scelte esclusivamente sulle informazioni indicate nel presente documento, ma dovrà considerare la rilevanza delle informazioni ai fini delle proprie decisioni, alla luce dei propri obiettivi di investimento, della propria esperienza, delle proprie risorse finanziarie e operative e di qualsiasi altra circostanza.