Ultimi articoli

Argomenti

["Decidere sui mercati","Consigli per la lettura","News: riflessioni","Un po' di statistica","Strumenti finanziari","Mercati e portafogli","Psicologia e finanza"]

«Proprio come l’uomo primitivo che un giorno si grattò il naso, vide piovere, e sviluppò un modo elaborato di grattarsi il naso per ottenere la pioggia che desiderava, noi oggi colleghiamo la prosperità economica a qualche riduzione dei tassi d’interesse da parte della Federal Reserve, o il successo di una società alla nomina di un nuovo presidente.»

N.N. Taleb

I FATTI PRINCIPALI

Trimestrali

È iniziata la stagione delle trimestrali. Sono stati pubblicati i dati di quasi il 15% delle società del S&P 500 e di queste quasi l’80% hanno battuto le aspettative sugli utili, complice anche la riduzione delle aspettative stesse nelle settimane precedenti. Il settore in cui hanno già pubblicato i dati i pesi massimi è quello finanziario ed i risultati sono stati più che soddisfacenti. In Europa invece hanno deluso ASML e LVMH. Relativamente alla prima sta emergendo che il settore dei semiconduttori al momento performa bene solo se legato all’IA mentre per quanto riguarda la seconda sta soffrendo ancora il rallentamento del mercato cinese.

Economie a velocità diverse

Nel frattempo, mentre i dati economici proveniente dagli Stati Uniti mantengono forza e, in settimana, è stato il turno dei consumi, in Europa continua la contrazione dell’attività manifatturiera, anche in conseguenza di un mercato dell’auto in grande difficoltà. La BCE in settimana, come da aspettative, ha ridotto i tassi di interesse dello 0,25%, supportata in questa scelta proprio dall’economia che langue.

Scenari bellici

Il mondo nel frattempo rimane una polveriera, non accennano a ridursi le tensioni geopolitiche e non sembrano guadagnare terreno le ipotesi di cessate il fuoco né emergono risultati significativi su eventuali tavoli negoziali. In Medio Oriente l’attacco con un drone all’abitazione di Netanyahu ha reso ancora più probabile una ritorsione da parte di Israele verso l’Iran, anche se l’attenzione sembra spostarsi dai siti petroliferi e, infatti, il petrolio in settimana è stato debole.

MERCATI

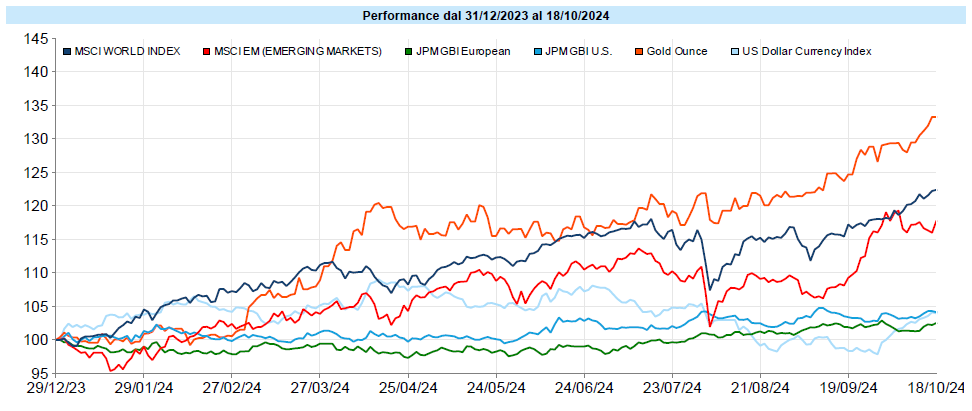

Mercati azionari

MSCI World: +0,6% (settimana), +20,3% (anno)

S&P 500: +0,9% (settimana), +24,3% (anno)

Nasdaq 100: +0,3% (settimana), +21,6% (anno)

Eurostoxx 50: -0,3% (settimana), +13,6% (anno)

FTSE Mib: +2,6% (settimana), +21,0% (anno)

Nikkei: -1,6% (settimana), +18,3% (anno)

Hang Seng China: -2,0% (settimana), +34,6% (anno)

MSCI Emerging: -0,4% (settimana), +15,6% (anno)

L’indice S&P 500 segna ancora nuovi massimi assoluti. Forse le trimestrali sopra le attese ed i dati economici che continuano ad essere forti stanno avendo la meglio sui fattori geopolitici e l’eventuale rallentamento nella riduzione dei tassi da parte della FED. Non torna ancora sui massimi il Nasdaq 100 ed è in qualche misura curioso perché i pesi massimi NVIDIA e Apple sono sui massimi. La salita sul Nasdaq 100 è però meno partecipata rispetto a quella del S&P500, dove in questo momento stanno giocando un ruolo importante anche i finanziari, spinti a loro volta anche dallo stesso rialzo dei mercati.

Bene il nostro FTSE Mib mentre l’indice europeo è appesantito dai risultati di ASML e LVMH. Prosegue il ritracciamento della Cina che, comunque, da inizio anno sale di oltre il 34%.

Persiste l’anomalia del VIX, anche se in settimana ha perso ben 2,4 punti chiudendo a 18 punti. Un’ipotesi è che l’indice della pausa stia scontando, più che il timore per un risultato elettorale specifico, lo scenario in cui l’esito non venga accettato e ci siano disordini come accaduto nel 2020.

Mercati obbligazionari

Global Aggregate: +0,30% (settimana), +2,40% (anno)

Rendimento Treasury 10Y: 4,08% (-0,02% settimanale)

Rendimento Bund 10Y: 2,18% (-0,08% settimanale)

Rendimento BTP 10Y: 3,36% (-0,20% settimanale)

Spread BTP-Bund: 1,18% (-0,12% settimanale)

In calo anche i tassi questa settimana e, conseguentemente, in rialzo gli indici obbligazionari e le obbligazioni, forse anche sulla scia del taglio dello 0,25% operato dalla BCE o forse, più semplicemente, perché gli operatori hanno ritenuto di nuovo appetibili, in considerazione del momento, i tassi che il mercato era arrivato ad offrire.

Materie prime e valute

Petrolio WTI: $69,2, -8,4% (settimana), -3,4% (anno)

Oro: $2.721, +2,4% (settimana), +31,9% (anno)

EUR/USD: 1,087, -0,6% (settimana), -1,6% (anno)

L’indice delle materie prime è stato in ribasso in settimana del 2,6%, trascinato dal deciso calo del petrolio ma anche dal calo dei metalli industriali e dalle materie prime agricola. Non sono bastati per risollevarlo i nuovi massimi storici dell’oro e lo strappo rialzista dell’argento.

In calo anche l’Euro sul Dollaro, con un movimento apparentemente naturale visto che l’economia europea è più debole e la BCE è più avanti della FED nella riduzione dei tassi, anche se non è così scontato perché non si era verificato un movimento analogo in occasione del precedente taglio da parte della BCE. I mercati si muovono più sulle aspettative che sui fatti noti, e le reali aspettative sono abbastanza imperscrutabili.

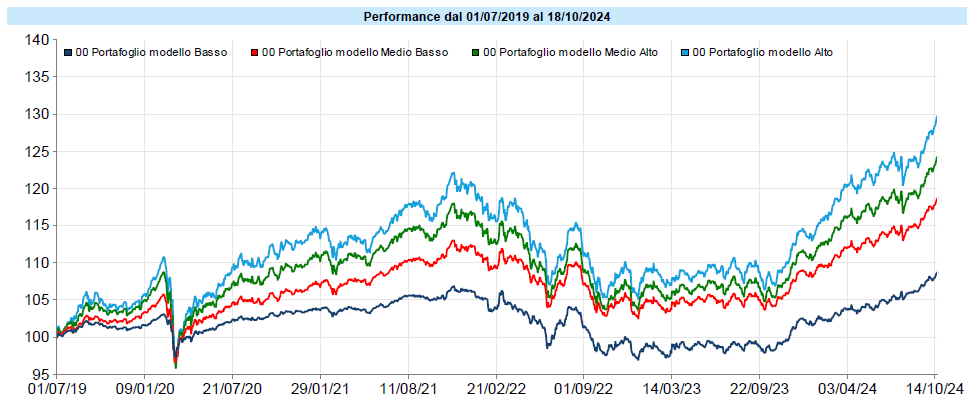

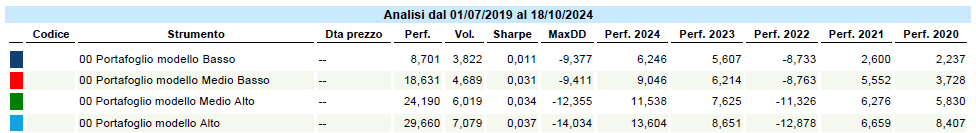

PORTAFOGLI MODELLO

Qui di seguito l’andamento dall’inizio del servizio (1 luglio 2019) dei portafogli modello al lordo dei costi di transazione (variabili in base all’intermediario utilizzato e generalmente compresi tra 2,5 e 20 euro per ciascuna operazione), di quelli sostenuti per la consulenza e degli eventuali impatti della fiscalità ed al netto, invece, dei costi dei singoli strumenti utilizzati.

I dati si riferiscono al passato ed i risultati passati non costituiscono un indicatore affidabile dei risultati futuri.

I portafogli modello costituiscono la base utilizzata nell’attività di consulenza in materia di investimenti.

I singoli portafogli dei clienti possono differire dai modelli anche in modo significativo in ragione di diverse cause, valutate per ciascun cliente nell’attività di consulenza, quali contingenze fiscali, pianificazione, gestione del rischio di ingresso o in logica life cycle. All’interno del portafoglio complessivo del cliente possono anche essere presenti più portafogli in considerazione della pianificazione per obiettivi effettuata all’inizio o in corso di consulenza continuativa.

Ancora una buona settimana per i portafogli modello, che in questa fase continuano a ritoccare i massimi storici dopo aver recuperato il drawdown partito alla metà di luglio. Nell’ultima settimana hanno contribuito tutte le asset class al rialzo e da inizio anno le performance sono importanti. Ci affacciamo ormai agli ultimi due mesi dell’anno e lo facciamo con la speranza di poterlo chiudere nel migliore dei modi ma anche con la consapevolezza che nulla è scontato sui mercati.

Avvertenze

Ricordo sempre le principali emozioni a cui dobbiamo stare attenti operando sui mercati (so che sarete stanchi di leggerle o che, più probabilmente non le leggerete più ma, in realtà, sono quel tipo di considerazioni a cui bisogna ricorrere ogni tanto, quando ci si domanda cosa si stia facendo… e, quindi, repetita iuvant):

- l’euforia o, meglio, la percezione che tutta la burrasca sia passata e che, ora, i portafogli possano riprendere un cammino di regolare crescita: la crescita regolare non esiste e, del resto, viviamo tutti nel mondo e non possiamo non essere consapevoli della quantità di incertezza che si respira quotidianamente, in questo periodo storico forse più che in altri; la volatilità sta ora battendo un colpo, solo il tempo ci dirà quanto temporaneo;

- il cd. fear of missing out (FOMO), il timore cioè di rimanere fuori dal trend che, invece, offrirà certamente altre occasioni di acquisto con profilo rischio-rendimento più favorevole, e quella in corso potrebbe essere una di queste.

In occasione delle correzioni è anche necessario non lasciarsi prendere dal desiderio di uscire dal mercato o di ridurre significativamente le esposizioni per mettere fieno in cascina. Questo comporta costi fiscali ed enormi difficoltà nell’individuare poi il momento opportuno per rientrare.

Manteniamo sempre il focus determinante sulla pianificazione individuale di ciascuno, che è l’unico aspetto sotto il nostro controllo (oltre naturalmente all’efficienza data dal contenimento dei costi), non essendo i mercati né controllabili né prevedibili, ricordando anche che:

- un investimento nato come a medio-lungo termine con un obiettivo di crescita deve rimanere tale, con la consapevolezza che i risultati hanno bisogno di tempo per maturare e i momenti difficili sono distribuiti anche in modo randomico, potendo capitare all’inizio della propria vita da investitori oppure in una fase più avanzata;

- se l’obiettivo del portafoglio è la crescita nel medio-lungo termine, l’essenziale è l’utilizzo di strumenti efficienti a basso costo con una asset allocation di cui si può sopportare la volatilità;

- obiettivi specifici diversi dalla crescita, come necessità di integrazione di reddito, necessità di un capitale predefinito ad una certa data, protezione dall’inflazione o da agenti esogeni richiedono l’impostazione di strategie specifiche con l’utilizzo di strumenti adatti a tale scopo;

- in fase di accumulo, i momenti “difficili” costituiscono un’opportunità, anche eventualmente per anticipare l’accumulo, intensificandolo per poi alleggerirlo in momenti più favorevoli;

- i momenti favorevoli non ci devono indurre a pensare che non ci saranno più difficoltà: la volatilità, sia delle singole asset class sia dei portafogli va e viene, è piuttosto ciclica anche se non in modo regolare. Occorre mantenere sempre una certa freddezza ed un certo distacco.

Raccomandazioni generali

Le presenti informazioni sono state redatte con la massima perizia possibile in ragione dello stato dell’arte delle conoscenze e delle tecnologie. Il presente documento non è da considerarsi esaustivo ma ha solo scopi informativi. La pubblicazione del presente documento non costituisce attività di sollecitazione del pubblico risparmio. Le informazioni ed ogni altro parere resi nel presente documento sono riferiti alla data di redazione del medesimo e possono essere soggetti a modifiche. Flavio Rinaldi non deve essere ritenuto responsabile per eventuali danni, derivanti anche da imprecisioni e/o errori, che possano derivare all’utente e/o a terzi dall’uso dei dati contenuti nel presente documento. Flavio Rinaldi non assume responsabilità in merito al trattamento fiscale degli strumenti illustrati. I pareri espressi da Flavio Rinaldi prescindono da qualsiasi valutazione del profilo di rischio e/o di adeguatezza e sono da intendersi come “Ricerche in Materia di Investimenti” ai sensi dell’art. 27 del Regolamento congiunto Consob e Banca Italia del 29 ottobre 2007 redatte a titolo esclusivamente informativo e non costituiscono in alcun modo prestazione di un servizio di consulenza in materia di investimenti, il quale richiede obbligatoriamente un’analisi delle esigenze finanziarie e del profilo di rischio specifici del singolo utente/cliente, né costituiscono un servizio di sollecitazione in genere all’investimento in strumenti finanziari. Nel caso in cui l’utente intenda effettuare qualsiasi operazione è opportuno che non basi le sue scelte esclusivamente sulle informazioni indicate nel presente documento, ma dovrà considerare la rilevanza delle informazioni ai fini delle proprie decisioni, alla luce dei propri obiettivi di investimento, della propria esperienza, delle proprie risorse finanziarie e operative e di qualsiasi altra circostanza.