Ultimi articoli

Argomenti

["Decidere sui mercati","Consigli per la lettura","News: riflessioni","Un po' di statistica","Strumenti finanziari","Mercati e portafogli","Psicologia e finanza"]

«Proprio come l’uomo primitivo che un giorno si grattò il naso, vide piovere, e sviluppò un modo elaborato di grattarsi il naso per ottenere la pioggia che desiderava, noi oggi colleghiamo la prosperità economica a qualche riduzione dei tassi d’interesse da parte della Federal Reserve, o il successo di una società alla nomina di un nuovo presidente.»

N.N. Taleb

I TEMI PRINCIPALI

I primi atti di Trump

Il nuovo Presidente degli Stati Uniti si è mostrato molto attivo fin da subito, come peraltro era atteso, firmando numerosi ordini esecutivi su diversi temi. Si tratta in larga misura di temi che erano stati piuttosto centrali nella campagna elettorale.

In generale sembra emergere un approccio un po’ più cauto sui dazi e, invece, ancor più determinato delle attese nella spinta all’economia.

Dazi

Relativamente ai dazi, Trump è apparso più cauto in particolare nei confronti della Cina, con la quale ci sono alcuni segni di un possibile dialogo, che rimane tutto da capire in che termini possa svolgersi. Trump, con i dazi, punta in generale a riequilibrare la bilancia commerciale, costringendo alcuni Paesi ad acquistare di più dagli USA. D’altro canto è probabilmente consapevole del fatto che la Cina è un grande acquirente di Titoli di Stato USA e che, per continuare a farlo, ha bisogno di incamerare dollari, proprio grazie ad una bilancia commerciale positiva per la Cina stessa. La Cina è inoltre un mercato molto importante per tanti colossi tecnologici USA, così plasticamente rappresentati anche all’Inauguration Day.

Nel week end è arrivato però l’annuncio di dazi al 25% contro il Messico, reo di non aver consentito l’atterraggio di due aerei carichi di migranti rimpatriati. L’annuncio è poi rientrato dopo l’assenso del Paese all’atterraggio, tuttavia l’aggressività di Trump ha insospettito probabilmente gli operatori, che temono l’imprevedibilità e l’instabilità geopolitica.

Spinta all’economia attraverso la tecnologia

È stato presentato il progetto Stargate, un'ambiziosa iniziativa che vede la collaborazione di giganti tecnologici come Softbank, OpenAI, Oracle, Nvidia, Microsoft e ARM. L'investimento previsto è massiccio: partendo da una base di 100 miliardi di dollari, il progetto mira a raggiungere i 500 miliardi per potenziare le infrastrutture dedicate all'intelligenza artificiale. Un elemento chiave del piano è la costruzione di nuovi data center per gestire la crescente mole di dati necessari ai modelli di AI. Le prospettive occupazionali sono promettenti, con una stima di circa 100.000 nuovi posti di lavoro.

Occorre anche tenere conto del fatto che in Cina pare stiano emergendo dei modelli di IA che forniscono performance di tutto rilievo con costi di sviluppo enormemente inferiori a quelli di cui parliamo da un paio d’anni e che richiedono anche processori decisamente meno potenti.

World Economic Forum

La partecipazione di Trump al World Economic Forum ha rappresentato un momento simbolicamente rilevante, considerando che il WEF incarna principi sostanzialmente opposti alla sua visione politica ed economica. Durante il suo intervento, il Presidente statunitense ha toccato alcuni punti cruciali per i mercati finanziari. In particolare, ha rivolto un appello diretto all'OPEC e all'Arabia Saudita per una riduzione dei prezzi del petrolio, collegando questo obiettivo a un'auspicata diminuzione globale dei tassi d'interesse.

Questa presa di posizione sui tassi rappresenta un segnale importante delle intenzioni dell'amministrazione Trump. L'orientamento verso una politica monetaria più accomodante si riflette anche nelle speculazioni sulla probabile sostituzione di Powell alla guida della Fed con una figura più allineata alle posizioni presidenziali.

C’è stato anche un siparietto tutto da interpretare, nel quale Trump si è rivolto in tono piuttosto duro all’Amministratore Delegato di Bank of America, che gli aveva rivolto una domanda, sostenendo che lui e altri importanti banchieri USA non si stanno comportando correttamente nei confronti dei conservatori e, sembrerebbe, in particolare nei confronti dei membri del comitato MAGA (Make America Geat Again).

Questa settimana

La settimana entrante vedrà le riunioni di FED e BCE nonché il rilascio di trimestrali di peso, come quelle di Meta, Tesla, Microsoft e Apple.

MERCATI

Mercati azionari

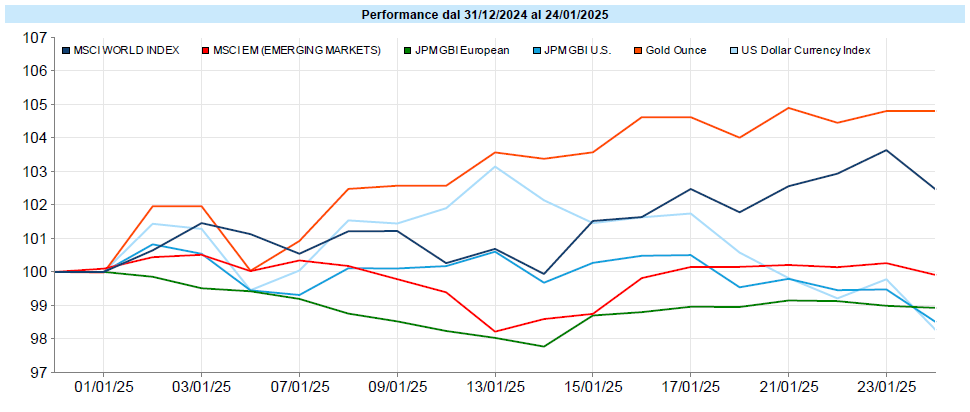

MSCI World: +2,1% (settimana), +4,1% (anno)

S&P 500: +1,8% (settimana), +3,8% (anno)

Nasdaq 100: +1,6% (settimana), +3,7% (anno)

Eurostoxx 50: +1,4% (settimana), +6,8% (anno)

FTSE Mib: +0,2% (settimana), +6,3% (anno)

Nikkei: +3,9% (settimana), -0,1% (anno)

Hang Seng China: +2,9% (settimana), +0,9% (anno)

MSCI Emerging: +1,9% (settimana), +1,5% (anno)

Forse la cautela di Trump sul lato dei dazi, forse i provvedimenti di politica economica o chissà cos’altro, hanno riportato i mercati azionari americani sui massimi di sempre.

Il VIX è sceso di 1,1 punti ed ha chiuso la settimana a 14,9 punti, mantenendo la curva interamente in contango.

L’Europa è stata allineata agli USA come crescita nella settimana ma da inizio anno continua a sovraperformare.

Mercati obbligazionari

Global Aggregate: +0,04% (settimana), -0,20% (anno)

Rendimento Treasury 10Y: 4,62% (-0,01% settimanale)

Rendimento Bund 10Y: 2,57% (+0,03% settimanale)

Rendimento BTP 10Y: 3,66% (+0,01% settimanale)

Spread BTP-Bund: 1,09% (-0,02% settimanale)

Il mercato obbligazionario sta attraversando una fase di consolidamento nel trend ribassista dei rendimenti, innescato dalla pubblicazione dei recenti dati sull'inflazione. L'indice Global Aggregate, che comprende sia titoli governativi che corporate, ha chiuso stabile, bilanciando una leggera flessione dei prezzi dei titoli di stato con un recupero delle obbligazioni societarie.

Il rendimento del Treasury decennale americano continua a mostrare volatilità, oscillando in risposta alle diverse indicazioni provenienti dalla nuova amministrazione. Gli investitori sembrano apprezzare l'approccio moderato finora adottato sulla questione dei dazi, il che potrebbe facilitare il collocamento dei numerosi Treasury in programma per quest'anno. Tuttavia, mantengono un atteggiamento cauto riguardo all'evoluzione dell'inflazione e alle conseguenti implicazioni per la politica monetaria e i tassi d'interesse.

I mercati potrebbero forse essere disposti ad accettare livelli di inflazione leggermente superiori agli obiettivi ufficiali, a condizione che la crescita economica si mantenga solida e duratura. Per quanto riguarda il debito pubblico, la situazione resta aperta: mentre Trump annuncia ambiziosi piani di investimento in vari settori dell'economia, emerge la cruciale questione del loro finanziamento. La realizzabilità di questi progetti dipenderà dalla capacità di mantenere un delicato equilibrio, evitando che il costo degli interessi diventi insostenibile, specialmente considerando la significativa espansione del debito nel periodo post-Covid.

Materie prime e valute

Petrolio WTI: $74,7, -4,1% (settimana), +4,1% (anno)

Oro: $2.771, +2,5% (settimana), +5,6% (anno)

EUR/USD: 1,050, +2,2% (settimana), +1,4% (anno)

Prosegue la correzione del petronio iniziata giovedì della settimana precedente.

Continua il momento di forza dell’oro e la correzione del dollaro dollaro, consolidando il momento di correlazione negativa che spesso caratterizza i movimenti dei due assets.

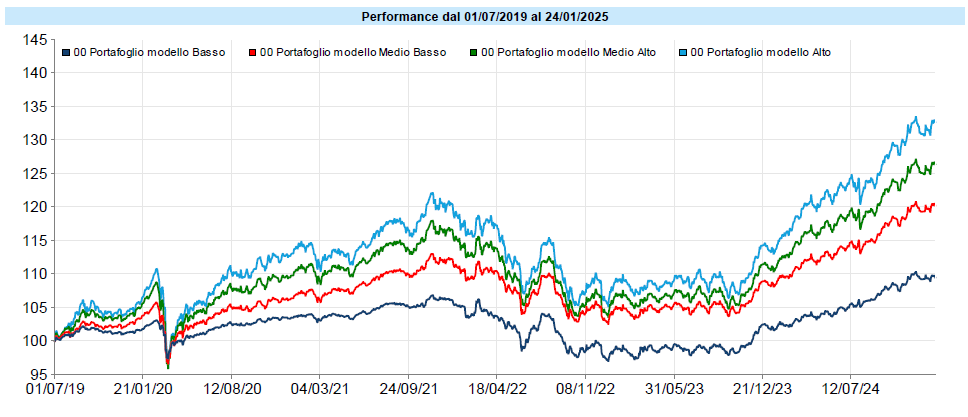

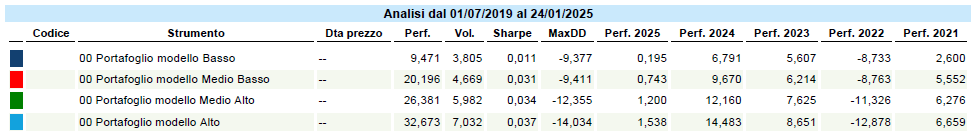

PORTAFOGLI MODELLO

Qui di seguito l’andamento dall’inizio del servizio (1 luglio 2019) dei portafogli modello al lordo dei costi di transazione (variabili in base all’intermediario utilizzato e generalmente compresi tra 2,5 e 20 euro per ciascuna operazione), di quelli sostenuti per la consulenza e degli eventuali impatti della fiscalità ed al netto, invece, dei costi dei singoli strumenti utilizzati.

I dati si riferiscono al passato ed i risultati passati non costituiscono un indicatore affidabile dei risultati futuri.

I portafogli modello costituiscono la base utilizzata nell’attività di consulenza in materia di investimenti.

I singoli portafogli dei clienti possono differire dai modelli anche in modo significativo in ragione di diverse cause, valutate per ciascun cliente nell’attività di consulenza, quali contingenze fiscali, pianificazione, gestione del rischio di ingresso o in logica life cycle. All’interno del portafoglio complessivo del cliente possono anche essere presenti più portafogli in considerazione della pianificazione per obiettivi effettuata all’inizio o in corso di consulenza continuativa.

Settimana lievemente negativa per i portafogli, che rimangono comunque in prossimità dei massimi. A pesare la correzione di oltre 2 punti percentuali del dollaro, che ha annullato la spinta di azionario ed oro. Rimangono valide le considerazioni delle scorse settimane: il quadro generale rimane quello di portafogli in prossimità dei massimi storici, il che richiede un po’ di fiduciosa cautela. Non vuol dire disinvestire se si sta ragionando in un’ottica di medio-lungo termine, anche perché questo comporta spesso un carico fiscale non trascurabile. Vuol dire casomai ribilanciare dove ne ricorrano i presupposti (nel modo anche fiscalmente più efficiente) e rimanere un po’ più cauti con la nuova liquidità in modo da avere un bacino da cui attingere quando (e avverrà certamente, prima o poi) ci saranno correzioni degne di nota.

Rimanere cauti non vuol dire tenere i soldi sul conto corrente! È praticamente sempre un buon momento per investire ma occorre farlo mantenendo un rapporto rischio-rendimento che sia il migliore che offre il momento.

Avvertenze

Ricordo sempre le principali emozioni a cui dobbiamo stare attenti operando sui mercati (so che sarete stanchi di leggerle o che, più probabilmente non le leggerete più ma, in realtà, sono quel tipo di considerazioni a cui bisogna ricorrere ogni tanto, quando ci si domanda cosa si stia facendo… e, quindi, repetita iuvant):

- l’euforia o, meglio, la percezione che i portafogli possano proseguire indefinitamente in un cammino di regolare crescita: la crescita regolare non esiste e, del resto, viviamo tutti nel mondo e non possiamo non essere consapevoli della quantità di incertezza che si respira quotidianamente, in questo periodo storico forse più che in altri e, per certi versi, apparentemente in continuo aumento;

- il cd. fear of missing out (FOMO), il timore cioè di rimanere fuori dal trend che, invece, offrirà certamente altre occasioni di acquisto con profilo rischio-rendimento più favorevole.

In occasione delle correzioni è anche necessario non lasciarsi prendere dal desiderio di uscire dal mercato o di ridurre significativamente le esposizioni per mettere fieno in cascina. Questo comporta costi fiscali ed enormi difficoltà nell’individuare poi il momento opportuno per rientrare.

Manteniamo sempre il focus determinante sulla pianificazione individuale di ciascuno, che è l’unico aspetto sotto il nostro controllo (oltre naturalmente all’efficienza data dal contenimento dei costi), non essendo i mercati né controllabili né prevedibili, ricordando anche che:

- un investimento nato come a medio-lungo termine con un obiettivo di crescita deve rimanere tale, con la consapevolezza che i risultati hanno bisogno di tempo per maturare e i momenti difficili sono distribuiti anche in modo randomico, potendo capitare all’inizio della propria vita da investitori oppure in una fase più avanzata;

- se l’obiettivo del portafoglio è la crescita nel medio-lungo termine, l’essenziale è l’utilizzo di strumenti efficienti a basso costo con una asset allocation di cui si può sopportare la volatilità;

- obiettivi specifici diversi dalla crescita, come necessità di integrazione di reddito, necessità di un capitale predefinito ad una certa data, protezione dall’inflazione o da agenti esogeni richiedono l’impostazione di strategie specifiche con l’utilizzo di strumenti adatti a tale scopo;

- in fase di accumulo, i momenti “difficili” costituiscono un’opportunità, anche eventualmente per anticipare l’accumulo, intensificandolo per poi alleggerirlo in momenti più favorevoli;

- i momenti favorevoli non ci devono indurre a pensare che non ci saranno più difficoltà: la volatilità, sia delle singole asset class sia dei portafogli va e viene, è piuttosto ciclica anche se non in modo regolare. Occorre mantenere sempre una certa freddezza ed un certo distacco.

Raccomandazioni generali

Le presenti informazioni sono state redatte con la massima perizia possibile in ragione dello stato dell’arte delle conoscenze e delle tecnologie. Il presente documento non è da considerarsi esaustivo ma ha solo scopi informativi. La pubblicazione del presente documento non costituisce attività di sollecitazione del pubblico risparmio. Le informazioni ed ogni altro parere resi nel presente documento sono riferiti alla data di redazione del medesimo e possono essere soggetti a modifiche. Flavio Rinaldi non deve essere ritenuto responsabile per eventuali danni, derivanti anche da imprecisioni e/o errori, che possano derivare all’utente e/o a terzi dall’uso dei dati contenuti nel presente documento. Flavio Rinaldi non assume responsabilità in merito al trattamento fiscale degli strumenti illustrati. I pareri espressi da Flavio Rinaldi prescindono da qualsiasi valutazione del profilo di rischio e/o di adeguatezza e sono da intendersi come “Ricerche in Materia di Investimenti” ai sensi dell’art. 27 del Regolamento congiunto Consob e Banca Italia del 29 ottobre 2007 redatte a titolo esclusivamente informativo e non costituiscono in alcun modo prestazione di un servizio di consulenza in materia di investimenti, il quale richiede obbligatoriamente un’analisi delle esigenze finanziarie e del profilo di rischio specifici del singolo utente/cliente, né costituiscono un servizio di sollecitazione in genere all’investimento in strumenti finanziari. Nel caso in cui l’utente intenda effettuare qualsiasi operazione è opportuno che non basi le sue scelte esclusivamente sulle informazioni indicate nel presente documento, ma dovrà considerare la rilevanza delle informazioni ai fini delle proprie decisioni, alla luce dei propri obiettivi di investimento, della propria esperienza, delle proprie risorse finanziarie e operative e di qualsiasi altra circostanza.